「不動産投資ってリスクが高いからやめた方がいい…」とか

「不動産投資は空室リスクの回避が難しい」と思ったり、

そういった情報を目にしたことはありませんか?

私も不動産投資に興味を持ち始めた頃って、

「空室リスクはやばい!」とか

「人口減少のリスクもあるから、人口が増えている東京に不動産投資したい!」

と思っていました。

なので、最初は東京の新築ワンルームマンションに興味を持ったんですよね。

東京で新築のワンルームマンションなら空室になるリスクもないだろうと思っていました。

しかし、実際は新築ワンルームマンションの方がリスクが高く、

非常に危険な投資だということが勉強していくうちにわかってきました。

で、今は地方に中古アパートを買ったり、新築アパートを建てたりして、

うまいことリスク回避ができています。

現在は不動産投資を始めて5年目に突入しますが、

不動産投資でリスクを回避するために非常に大切な指標を1つ発見しました。

それが…

『数字』

です。

「え?数字が…?」と思うかもしれませんが、

私はこの不動産投資に関する数字をしっかり意識したことで、

不動産投資で失敗する確率も非常に低くなりましたし、

リスクも回避できるようになりました。

不動産投資で重要なのは『損をしないこと』です。

数字さえ意識しておけば、損をする確率も低くなりますし、

同時に利益も大きくしていくことができますよ。

それでは早速、その『数字』とやらについて詳しく解説していきますね。

目次

不動産投資でリスクを回避する方法①相場よりも安く物件を購入する

不動産投資のリスクって何をイメージされますか?

- 空室リスク

- 金利上昇リスク

- 修繕費用のリスク

- 火災や地震のリスク

などではないでしょうか?

で、結局それらのリスクが行き着く最悪の状況というのは、

「多額の借金を抱えてしまい、返済が困難になる」

ということですよね。

空室期間が予想よりも長くなったり、金利が上昇して借金が苦しい…とか、

予想以上に修繕費用がかかったり、地震で建物が全壊したけど、

保険でまかないきれなかったり…。

そうなると借金を返済していくのが大変になりますよね。

そんな「多額の借金の返済が困難な状況」を一発で解消できるのが、

『相場よりも安く物件を購入する』

ということです。

なぜなら、安く購入しているので、高く売ることができる可能性が高いからです。

たとえば、Aという中古アパートを1500万円で購入したとします。

ですが、そのエリアで同じくらいの規模、同じくらいの築年数の

中古アパートの相場は2000万円くらいだとしたら、

購入した時点で500万円プラスが含まれてますよね。

もし仮に、金利が上昇したり、たまたま空室が増えたりして返済が困難になった場合、

2000万円くらいで売っちゃえばいいんです。

まぁ2000万円で売れないにしても、

1800万円くらいなら売れるかもしれませんよね。

そしたら、多額の借金で悩まされる心配がなくなります。

だって、借金の金額よりも高く売れる可能性が高いんですもん。

そりゃあ安心感が違いますよね。

最悪、借金+仲介手数料と同じ金額で売れば損はしないです。

なので、不動産投資でリスクを回避するのに一番効果的な方法は、

『とにかく安く仕入れる』

ということなんです。

最悪の場合は売っちゃえばいいですからね。

この“出口”が見えやすいというのは非常に効果的なリスクヘッジになります。

たとえば、ある建物の中に人がいるとして、

大火事に巻き込まれたときに外に出られる出口を知っていれば、

すぐに逃げることができますよね。

もし出口も知らない、さらに出口が全部塞がれてるとしたら…

大変なことになってしまいます。

しかも、安く仕入れることができれば高く売れるだけでなく、

借金も少なくて済むので月々の返済も楽になりますよね。

なので、まずは物件を相場よりも安い『数字』で

仕入れられないかどうかをしっかりと交渉することが大事ですよ。

とにかく安く仕入れよう!指値(値引き)交渉は必須!

不動産投資でリスクを回避する方法②返済期間を長くする

不動産投資でリスクを回避する方法の2つ目は、

『銀行の返済期間を長くする』

という方法です。

毎月毎月の銀行返済がカツカツだったら、結構なリスクですよね。

ちょっとでも空室になったら家賃収入でまかなうことができず、

自腹を切らなきゃいけなくなってしまいます。

それだと大変ですよね。

そんなことにならないようにするために、

銀行の返済期間は長く取っておいた方がいいんです。

なぜなら、銀行の返済期間が長ければ長いほど、月々の返済額が小さくなるからです。

返済額が小さければ、空室リスクや突発的な修繕のリスクにも耐えることができます。

返済については家賃収入とのバランスが重要です。

家賃収入が月30万なのに、銀行返済が月28万円だったらどうでしょうか?

ちょっと空室がでただけで自腹になっちゃいます。

あなたの生活の場合で考えてみても、仮に給料が月30万円だとして、

月28万円を払わなきゃいけないローンを組んで高級外車を買ったりしないですよね。

それと同じで、不動産投資でも収入に見合った返済額を設定した方がいいです。

その返済額をコントロールする方法の1つが『返済期間』です。

返済期間が短すぎたり、返済期間が長くても新築ワンルームマンションみたいな

家賃収入が少なすぎる物件だと、返済が難しくなりますよね。

この家賃収入と銀行の返済については

『家賃収入2:銀行返済1』以下になるように

銀行と交渉するようにしましょう。

例えば、家賃収入が30万円だとしたら、

銀行返済は金利も含めて15万円以下にした方がいいということです。

この家賃収入に対する返済の割合は『2:1』=50%以下が推奨です。

この『数字』はしっかり覚えておきましょう。

私が所有している3棟のアパートも、

家賃収入と返済の割合が2:1以下になるようにしています。

なので、返済に余裕ができ、ちょっとした出費や空室にも耐えることができています。

余裕を持って返済した方が心理的にもいいので、

銀行の返済期間はできるだけ長くできるように交渉しましょう!

融資期間はできるだけ長く!返済の割合は家賃収入2:返済1=50%以下推奨!

不動産投資でリスクを回避する方法③賃貸需要を意識して物件を買う

不動産投資で取り上げられる主なリスクって、

『空室リスク』『人口減少』ではないでしょうか?

ただ人口減少しているといっても、就職や転勤、入学などで

人の動きはあるので、『賃貸需要』ってそこまで変化しないんですよね。

現に私の中古アパートは人口減少が著しい秋田市にありますが、

築34年とかの物件でも場所がいいので、今でも満室で稼働しています。

そもそも、人口減少って言われていますが、

逆に“人口が減っている印象が強いエリアの方がチャンス”だと思うんですよね。

だって、秋田市なんて人口減少の“印象”が半端ないから、

新規で不動産投資する人なんてほとんどいません。

この前、秋田市で不動産オーナーの会みたいなものに出席してきましたが、

ほとんどのオーナーが高齢者でした。

仮に人口が『1%』減っている市があったとして、

それに対し不動産投資家が『0.1%』しか増えないとしたら、

その差は『1.1%』ですよね。

ところが、人口が『1%』増えてるエリアで、

不動産投資家が『5%』増えているとしたら、

その差は『4%」です。

つまり、人口は増えてるんだけど、

ライバルが多すぎてライバルに勝てずに空室リスクが…

なんてことも考えられるワケです。

現に仙台市は人口は増えていますが、物件数はもっと増えていって過剰ですし、

ライバルも多いので競争がかなり激しいです。

競争が激しいので家賃も上げられないし、空室を埋めるのも難しいです。

なのに土地とか建物の値段はめちゃめちゃ高いという…。

一方、秋田市とかは土地とか建物の値段はめっちゃ安いです。

仙台の半分とか3分の1とか、そんなレベルです。

ヒドイところだと土地値で10倍違ったりします…。

ただ、ライバルも少ないし、新規で参入してくる不動産投資家も少ないので、

競争はそこまで激しくありません。

なので、家賃相場は地味に高いですし、

ちょっと工夫すればすぐに空室を埋めることができます。

このように、人口減少に意識を向けすぎて、ライバル物件の動きとか、

土地・建物の値段と家賃の乖離を把握していないと、痛い目を見ることになります。

土地や建物の値段、家賃の相場はアットホームやSUUMOで、

簡単に調べることができるので、事前のリサーチが重要です。

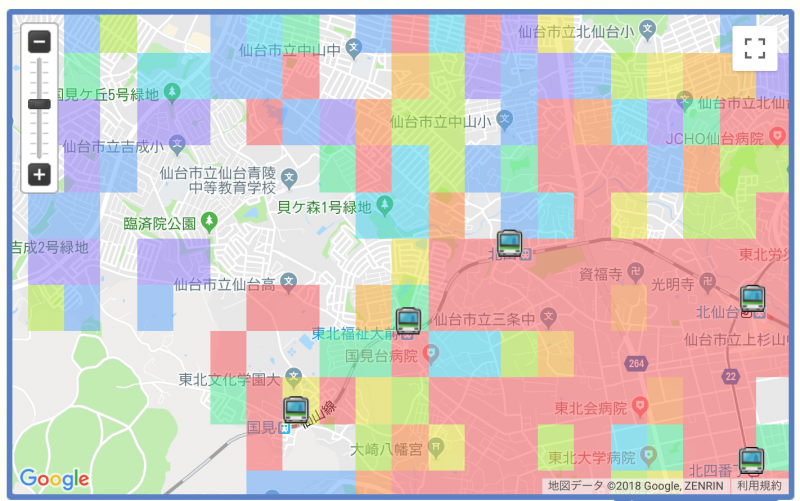

それと、賃貸需要に関してはHOME’Sの『見える!賃貸経営』というサイトで、

客観的に判断することができるのでオススメですよ。

このように、よく検索されているエリアは赤色、

あまり検索されてないエリアは紫といった感じで判断することができます。

赤く表示されているエリアが賃貸需要が高いエリアですので、

この辺で物件を購入することができれば、人口減少にあまり左右されずに

満室にすることができますよ。

人口減少、空室リスクに惑わされてはいけない!大事なのは賃貸需要と家賃相場、ライバル物件!

不動産投資はリスクと“共存”することで損失を最小限にすることができる

今回は不動産投資でリスクを回避する方法についてお伝えしてきました。

不動産投資のリスクは何となくで判断するのではなく、

しっかりと『数字』を使って判断するようにしましょう。

リスクを回避するために重要な数字とは…

- 相場よりも安い『金額』で購入できているか(利回りが相場より高いかどうか)

- 家賃収入に対しての銀行返済の『割合』や『融資期間』は適正か(理想は50%以下)

- 『人口』減少に惑わされていないか、ライバル物件の『家賃(相場)』を把握しているか

こういった数字をちゃんと意識しておくことで、

不動産投資で失敗する確率を格段に下げることができます。

なんでもかんでも、昔の私みたいに、

「人口が増えてるから東京の新築ワンルームマンションがいい!」

みたいになってしまうと99.99%失敗してしまうので注意しましょう。

不動産投資で成功するカギはリスクと“共存”していくというマインドです。

リスクと共存できれば、それはただの『デメリット』くらいにしかならないので、

普通に対処していけます。

ぜひあなたも、不動産投資のリスクを恐れすぎずに、

リスクと仲良くして不動産投資で成功していってくださいね。

僕が地方と呼ばれるエリアで

初めて不動産投資を始めたストーリー

築30年の未公開中古アパートを買い、

どうやって約1000万円を稼いだのか?

その秘密を期間限定で無料公開中

あ